Уроки Азии: десять лет спустя

Сегодня Азия демонстрирует миру свои необыкновенные успехи. Новая «подстраховочная политика» азиатских стран, опасающихся повторения кризиса и накапливающих огромные золотовалютные резервы, стала поводом для жарких дебатов

Ануар Байшуаков

Уроки Азии: десять лет спустя*

"Экономические стратегии – Центральная Азия", №3-2007, стр. 30-35

|

*Из сборника ИНЭС – ЦА «Новая индустриальная Азия: уроки для Казахстана», 2007. Байшуаков Ануар — генеральный директор «ИНЭС — Центральная Азия», шеф-редактор журнала «Экономические стратегии — Центральная Азия». |

Уроки

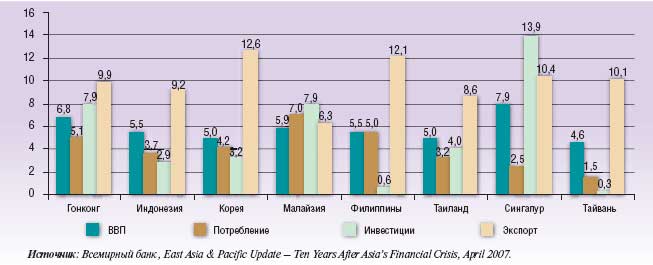

Уверенное лидерство Казахстана в СНГ по многим параметрам позволяет нам проводить сравнение и с более развитыми регионами. Новые индустриальные страны Азии совершили настоящий рывок в будущее, став примером современных открытых демократий. Несмотря на разрушительное воздействие, которое финансовый кризис 1997-1998 гг. оказал на страны региона и вне его, сегодня Азия вновь на взлете. Она демонстрирует миру свои необыкновенные успехи (рис. 1).

Рисунок 1. Годовой рост реального ВВП и компонентов совокупного спроса, 2006 г.

Экономический рост Азиатско-Тихоокеанского региона в 2006 г. был самым высоким в мире и составил 7,9%. На данный регион приходилось более 16% общемирового ВВП, или одна треть общемирового прироста (1). Прогноз на 2007 г. также выглядит благоприятно, хотя определенную угрозу представляют высокие цены на нефть.

Уроки кризиса стали хрестоматийными для развивающихся экономик, а масштабное заимствование в долларах явилось первым признаком опасности для регуляторов всего мира. Новая "подстраховочная политика" азиатских стран, опасающихся повторения кризиса и накапливающих огромные золотовалютные резервы, стала поводом для дебатов.

2 июля 2007 г. – дата, знаменующая десятилетие со дня азиатского финансового кризиса. Это событие стало знаковым для всей мировой финансовой системы, оказав разрушительное воздействие не только на азиатские страны – Таиланд, Индонезию, Малайзию, Южную Корею, Гонконг, Филиппины, но также на Бразилию и Россию.

Меньше были затронуты Китай, Тайвань, Вьетнам и Сингапур (2).Японию кризис практически не затронул, но эта страна и так переживала не лучший период экономической активности. Основными причинами кризиса, как отмечалось позднее, стали слабые финансовые системы, поспешное открытие экономик иностранному капиталу, привязка местных валют к американскому доллару.

Сегодня, спустя десятилетие, все еще не ясно, оправились азиатские страны полностью от последствий кризиса или им пока угрожает риск. Moody’s, например, подчеркивает, что после 1997 г. Азия справилась с неприятностями, включая падение технологического сектора в 2000 г., теракты в США и Индонезии, угрозу атипичной пневмонии и птичьего гриппа. Индекс АТР инвестиционного банка Morgan Stanley за последние 12 месяцев вырос на 22%.

Но не все так безоблачно: во-первых, во многом быстрое восстановление произошло благодаря влиянию экономик Китая и Индии; во-вторых, многие страны, пытаясь застраховаться от повторения кризиса, подвергаются не менее серьезному риску, накапливая огромные резервы, деноминированные в долларах США; в-третьих, азиатские страны все еще далеки от построения сильных институтов и демократических процессов.

Финансовая система Казахстана, в основном опирающаяся на коммерческие банки, стала примером для подражания на пространстве СНГ. Она демонстрирует высокие темпы роста, хорошее регулирование и завидную устойчивость. Вместе с тем казахстанский финансовый сектор является очевидно несбалансированным – в финансовой архитектуре банков и пенсионных фондов отсутствует необходимый элемент в виде отрегулированного рынка ценных бумаг. Как и в странах Азии, отсутствует долгосрочный долговой рынок, который в развитых странах является "подушкой безопасности" для финансовых рынков; вместо этого растет внешний.

Как это было

Кризис в Азии начался 2 июля 1997 г., когда таиландская валюта (бат) стала стремительно падать в связи с неожиданно резким оттоком иностранного капитала. Правительство исчерпало свои ресурсы (золотовалютные резервы) в попытке удержать падающий курс. Никогда ранее мир не видел такого масштабного и быстрого бегства капитала, и паника перекинулась на соседние страны. Таиланд, Индонезия, Южная Корея, Малайзия и Филиппины пострадали от кризиса больше всего.

Характерной чертой кризиса было то, что он разразился, несмотря на общий благоприятный макроэкономический фон стран региона: низкая инфляция, сбалансированные бюджеты, экономический рост в среднем на 8-12% в течение последних трех декад. Азиатские страны демонстрировали "азиатское экономическое чудо". До 1997 г. они привлекали львиную долю иностранного потока, направлявшегося на развивающиеся рынки, в немалой степени благодаря высоким процентным ставкам, обещавшим иностранным спекулянтам хорошие прибыли.

Определенная слабость была в валютном курсе. Экспортно-ориентированные азиатские страны в большинстве своем привязывали собственные валюты к американскому доллару. Ожидания же стабильного валютного курса местных валют привели к росту заимствований в долларах под более низкие процентные ставки. Это стало повсеместной практикой в регионе. Приток капитала, в том числе заемного, привел к росту цен на недвижимость, ценные бумаги и другие активы.

Часть дешевого капитала была расточительно потрачена на престижные офисы, роскошные здания и т. д. В начале 1990-х годов. Федеральная резервная система США стала повышать процентные ставки для борьбы с инфляцией, что усилило привлекательность американского доллара, и тот вырос в период с 1995 до 1997 г. В свою очередь это повлекло удорожание азиатских валют, снижая конкурентоспособность экспорта и расширяя дефицит текущего счета. Когда инвесторы (в большинстве случаев – краткосрочные инвесторы и спекулянты) почувствовали нестабильность макроэкономического положения, капитал стал утекать, а золотовалютные резервы в попытке компенсировать этот отток – сокращаться.

Девальвация местных валют, в среднем на 40-60%, а индонезийская рупия упала на 86% по отношению к доллару (3), привела к росту валютного долга и массовым банкротствам. Производство и доходы резко упали, гигантские строительные краны остановились, лопнул пузырь на рынке недвижимости, значительно ухудшилось состояние банков, миллионы людей потеряли работу.

В период с 1997 по 2002 г. ВВП Таиланда и Индонезии, которые пострадали от кризиса больше всего, стал ниже на 35%. Если учесть рост в предыдущие годы, такое падение стало сопоставимо с потерями американского продукта во время Великой депрессии. В 1998 г. реальный ВВП на душу населения в таких странах, как Индонезия, Малайзия, Южная Корея и Таиланд упал на 11% (4). В отчаянии правительство Таиланда даже пыталось заставить людей сдавать золотые украшения для увеличения резервов Центрального банка.

Что стало причиной столь внезапного разочарования инвесторов? Незадолго до этого случился кризис "плохих долгов" в Латинской Америке, что могло снизить общую воодушевленность новыми развивающимися рынками. Возможно, сыграло определенную роль бурное развитие производства в Китае, составившем конкуренцию другим азиатским странам. Многие считают одной из основополагающих причин кризиса увлечение спекуляциями на рынке недвижимости. Некоторые, а среди них десять министров иностранных дел АСЕАН и премьер-министр Малайзии Махатхир Мохаммад, обвиняли международных спекулянтов (в частности, Джорджа Сороса) в преднамеренном валютном манипулировании. Особую известность в связи с азиатским кризисом приобрел Пол Кругман, экономист и колумнист газеты "Нью-Йорк таймс". Он еще в 1994 г. опубликовал статью, где подвергал сомнению устойчивость "азиатского чуда". Известно его высказывание, что завышенный рост стран Азии является результатом скорее "напряжения, нежели воодушевления" (perspiration rather than inspiration). Его аргумент заключался в том, что экономический рост в этом регионе был стимулирован скорее увеличивающимся вкладом труда и капитала, чем увеличением производительности, поэтому и оказался неустойчивым. Некоторые эксперты обвинили государства Азии в институциональной слабости – они, мол, вливали дешевые иностранные деньги в предпочтительные фирмы.

Действительно, избыточное заимствование и избыточные инвестиции искусственно завысили рост (это напоминает текущую ситуацию в Казахстане).

Но несмотря на неадекватное банковское регулирование и коррупцию, структурно высокие параметры сбережения и открытые рынки были ключевыми факторами роста. Поэтому восстановление Азии произошло достаточно быстро. В 2000-2004 гг. экономическое положение в странах региона практически восстановилось до предкризисного уровня.

Цикл в 10 лет

Сегодня азиатские страны демонстрируют миру новые успехи. Государства из бывшего советского лагеря с завистью следят за развитием Тихоокеанского региона. Но некоторые эксперты, особенно из финансового сектора, относятся к успехам Азии с большой долей скепсиса.

В настоящий момент страны Азии (кроме Индии и Китая) растут в среднем на 2 процентных пункта медленнее, чем это было в предкризисные годы. Заметно сократился приток инвестиций (частично благодаря доминированию Китая и Индии, а также развивающихся стран других регионов).

Лавры за бурный рост принадлежат в основном Китаю и Индии. Особое беспокойство вызывает Китай – многие эксперты указывают на возможность возникновения рисков, связанных с этой практически третьей экономикой мира. Во-первых, многие азиатские страны уступили часть конкурентоспособных преимуществ Китаю, хотя, с другой стороны, Китай выступает импортером оборудования и компонентов из стран региона. Во-вторых, высокий спрос Китая на сырье (в том числе нефть) улучшил макроэкономику некоторых сырьевых азиатских стран, что усугубляет зависимость азиатских стран от Китая. В-третьих, самым важным опасением является то, что экономика Китая, как локомотив, несущийся на всех парах, показывает явные признаки перегрева, переоценки активов (особенно акций) и недвижимости. Некоторая нервозность уже присутствует. Не следует забывать, что в феврале 2007 г. падение китайских фондовых индексов стало причиной турбулентности на западных рынках.

Кроме того, глобальное рейтинговое агентство Moody’s (5) указало в своем последнем отчете, что экономический цикл азиатских стран, возможно, в течение года – двух приблизится к пику, за которым последует неизбежная коррекция. Того же мнения придерживаются и некоторые другие эксперты.

Вместе с тем десять лет спустя экономическое оживление и вновь доступные заемные средства снова спровоцировали спекуляции на рынке недвижимости и строительства.

Но трагические события 1997- 1998 гг. еще свежи в памяти многих людей. Недостроенные, заброшенные элитные здания до сих пор стоят как напоминание о бездумной политике того времени. Не забыты и амбициозные проекты: Индонезия, например, расходовала значительные средства на поддержку своей авиастроительной индустрии, пытаясь вывести ее продукцию на мировой уровень (6).

В 1990-е годы Азия была расточительной: смело занимала средства на международных рынках капитала и позволяла себе необдуманные траты. Сегодня правительства азиатских стран чувствуют себя защищенными благодаря высокому уровню накопленных резервов. Основным импортером продукции стран Азии выступают США, в долговые бумаги которых они вкладывают львиную долю экспортной выручки.

Азия теперь позволяет Америке жить не по средствам, усугубляя свою зависимость от экономического цикла США. Многие азиатские центральные банки вложили средства в такой рискованный сегмент американского рынка, как ипотечные облигации. Таким образом, разворачивающийся сейчас в США ипотечный кризис обязательно отразится и на далеких азиатских странах. Трудолюбивое население региона сегодня по большому счету работает для того, чтобы финансировать огромные долги американского правительства.

Копить или тратить?

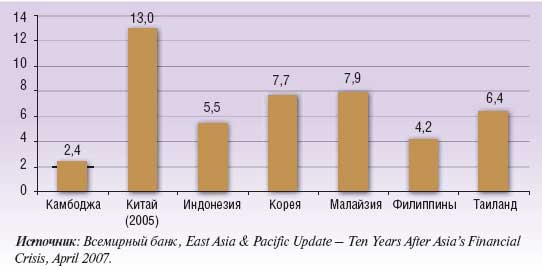

В основе этой дилеммы, возникшей перед азиатскими правительствами сегодня, лежит такой феномен, как ненормально огромные золотовалютные резервы (рис. 2). Валютные резервы азиатских стран в июне 2007 г. превышали 3,5 трлн долл., из них валютные резервы Китая составляют более 1,33 трлн долл. (7). Валютные резервы страны считаются достаточными, если покрывают ее краткосрочный внешний долг.

Рисунок 2. Резервы в месяцах импорта товаров и услуг, 2006 г.

В 1997 г. до кризиса в Южной Корее, например, резервы составляли только одну треть краткосрочного долга. Сегодня эта страна, как и Казахстан, накопила двойной объем краткосрочных внешних обязательств. Однако быстрый рост спекулятивного капитала может мгновенно изменить ситуацию, тогда как накопление резервов происходит достаточно долго и часто в ущерб инвестированию для удовлетворения насущных нужд экономики. Этим объясняется осторожность азиатских стран в расходовании своих экспортных доходов. Только недавно азиатские тигры задумались о том, чтобы вкладывать средства в инструменты с более высокой доходностью по сравнению с казначейскими облигациями США.

Действительно, состояние государственной инфраструктуры в странах Азии, как и в Казахстане, пока неутешительное. Во многих странах назрела необходимость более широкого применения государственных средств из-за того, что доверие иностранных инвесторов к региону все же пошатнулось.

Вместе с тем, чтобы такие инвестиции происходили, необходима модернизация государственного управления. Хрупкость доверия и иностранных, и местных инвесторов к правительствам азиатских стран очевидна. Таиланд в 2006 г. пережил тяжелейший кризис – и экономический, и политический, в Индонезии сильна коррупция и бюрократия, в Китае фондовые биржи продемонстрировали нестабильность в начале 2007 г. Данные Азиатского банка развития и Всемирного банка показывают, что страны Восточной Азии (Индонезия, Малайзия, Филиппины, Южная Корея и Таиланд) отстают по таким показателям, как эффективность государственного управления, подотчетность, политическая стабильность, качество регулирования, законность, контроль над коррупцией. Глубокий и эффективный рынок ценных бумаг по-прежнему отсутствует.

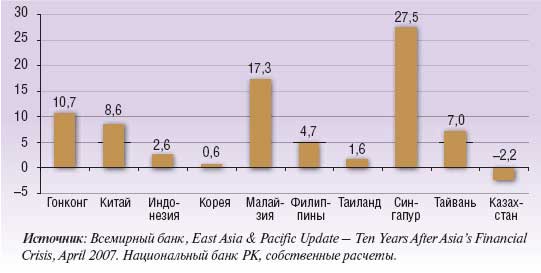

Таким образом, из самого главного урока финансового кризиса в Азии выводы сделаны не были. В свое время фиксированные обменные курсы и возникший дефицит текущего счета раздули огонь спекулятивных валютных атак. Сегодня обменный курс местных валют вновь привязан к американскому доллару и местные валюты недооценены по отношению к нему. Теперь странам Азии не грозит дефицит текущего счета (рис. 3), но опасная связь с состоянием экономики США осталась. Более того, укрепилась тесная связь с экономиками Китая и Индии, где уже возникли риски перегрева экономики и переоценки активов (бум на акции и недвижимость).

Рисунок 3. Баланс текущего счета, в % от ВВП, 2006 г.

Ловушка средних доходов

Страны Азии продемонстрировали миру пример опасных, рискованных внешних заимствований. Отчасти поэтому казахстанские регуляторы внимательно следят за тем, чтобы в Казахстане не сложилась похожая ситуация (рис. 4).

Рисунок 4. Внешний долг Казахстана, в % от ВВП

Однако Азия преподнесла и ряд других немаловажных уроков. Страны региона постепенно переходят в разряд стран со средним уровнем дохода и попадают в ловушку "средних стран". Современные исследователи обнаружили, что относительно многие страны мира смогли осуществить переход из класса стран с низкими доходами в средний класс, но прорыв в разряд развитых стран с высоким уровнем доходов удавался лишь единицам (например, Австралии).

Причина в том, что на этом этапе необходимы так называемые реформы второго поколения, которые невероятно сложны для стран, где отсутствует эффективный государственный сектор. Один из способов достижения этого – улучшение инвестиционного климата, сокращение коррупции и бюрократии, политические реформы, структурная модернизация, региональная кооперация. Некоторые азиатские исследователи указывают, что единая валютная зона (а в целом и более тесные интеграционные связи) может значительно снизить риски спекулятивных атак.

Политические и прежде всего социальные проблемы выходят на первое место. Нельзя забывать о том, что более двух третей всех бедных людей мира живет не в Африке, а в Азии. Хотя в последнее время бедность снижается, тем не менее растет глубокое расслоение общества.

Финансовая система должна быть устойчивой. Из-за спекулятивных игр страдает государственная власть. После кризиса в Индонезии произошла настоящая революция, в результате которой имел место переход от авторитарной формы правления к демократической. Для Таиланда характерна политическая нестабильность. Поэтому проблемы безопасности и терроризма столь актуальны для густонаселенного региона. Такое явление, как отсутствие равного доступа к образованию умаляет успехи высокотехнологичных секторов региона. Странам Азии предстоит провести еще немало реформ, ведь им необходимо вырваться в высший мировой эшелон. По крайней мере об этом говорят их амбициозные лидеры.

Примечания

1. Обзор экономического и социального положения в Азиатско-Тихоокеанском регионе "На передовой волне сквозь время неопределенности" ЭСКАТО ООН.

2. Но практически все валюты региона в той или иной степени упали по отношению к доллару США.

3. Gold from the storm, Junе 28th 2007, The Economist.

4. Там же.

5. The Asian crisis ten years later: what we know, what we think we know and what we do not know? Moody’s, май 2007.

6. Time, 12 июля 2007. Can Asia Withstand Another Currency Crisis? Mark Clifford.

7. Ведомости, 18.07.2007, № 131 (1905).