Оценка нефтегазодобывающих активов — актуальность, особенности, проблемы и задачи

Публикуемый материал представляет собой обзорную статью по всему спектру вынесенной в заглавие проблематики.

Михаил Козодаев и др.

Оценка нефтегазодобывающих активов – актуальность, особенности, проблемы и задачи

"Экономические стратегии", №02-2009, стр. 164-173

|

|

Козодаев Михаил Александрович – начальник Отдела оценки Главного управления казначейства и корпоративного управления ОАО "ЛУКОЙЛ", МВА. |

Актуальность оценки нефтегазодобывающих активов

Добыча топливно-энергетических полезных ископаемых (1) в промышленном производстве России, по данным Госкомстата РФ, составила в 2008 г. всего 19,7%, т.е. около 5,1% ВВП. И тем не менее, несмотря на благие намерения Правительства диверсифицировать российскую экономику, нефтегазовая отрасль является для нее доминирующей. Это признается и в опубликованной 19.03.2009 г. "Программе антикризисных мер Правительства Российской Федерации на 2009 г." (2), где говорится, что "ключевую роль в экономике все еще играет нефтегазовый экспорт, экспорт иного сырья, металлов". Однако лучшим доказательством зависимости российской экономики от нефтегазовой отрасли являются цифры, представленные в табл. 1-4.

Из табл. 1 следует, что 49,2% экспортных доходов России в 2008 г. дала нефтегазовая отрасль!

Доходная часть федерального бюджета России приблизительно наполовину сформирована за счет доходов от нефти и газа. Нефтегазовая отрасль – единственная отрасль народного хозяйства России, удостоенная в "Бюджетном кодексе Российской Федерации" отдельной главы 13.2 "Использование нефтегазовых доходов федерального бюджета" (3). Еще бы! Ведь доля нефтегазовых доходов в федеральном бюджете за 2008 г. превысила 44,7%, при том что Бюджетный кодекс к нефтегазовым доходам относит только налог на добычу полезных ископаемых в виде углеводородного сырья и вывозные таможенные пошлины на сырую нефть, природный газ и товары, выработанные из нефти. Никакие иные, как налоговые (НДС, налог на прибыль в части, уплачиваемой в федеральный бюджет, и др.), так и неналоговые (разовые и регулярные платежи за недра, уплачиваемые в соответствии с требованиями Федерального закона 21.12.1992 № 2395-1 "О недрах"; 4) доходы бюджета к нефтегазовым не относятся.

Вероятно, что суммарные доходы федерального бюджета от предприятий отрасли в 2008 г. превысили 50%.

Доля нефтегазовых компаний в капитализации российского фондового рынка еще внушительней. Почти 2/3 капитализации Российской торговой системы сформированы за счет акций 11 компаний нефтегазовой отрасли, составляющих 5% от числа предприятий, акции которых котируются на РТС.

Относительно скромные места нефтегазовой отрасли на рынке слияний и присоединений в 2008 г. не должны вводить в заблуждение читателей, т.к. прошедший год не является репрезентативным по следующим причинам:

- в первом полугодии завершалась реформа электроэнергетики, ключевым элементом которой являлась распродажа генерирующих и сбытовых электроэнергетических активов ОАО "РАО "ЕЭС России"";

- финансово-экономический кризис, разразившийся во второй половине года, в первую очередь больно ударил по финансовым институтам, что вызвало массовый переход оказавшихся на грани банкротства частных банков в собственность государственных и окологосударственных банков.

Вероятно, в последующем сделки в финансах и электроэнергетике уже больше не будут доминировать на рынке слияний и присоединений, и, соответственно, доля сделок с нефтегазовыми компаниями в относительном выражении существенно вырастет.

Очевидно, что ключевая отрасль экономики требует адекватного ее значимости оценочного сопровождения.

Институт независимой оценки является важным инструментом корпоративного управления. Оценка требуется для осуществления каждой существенной сделки, включая в первую очередь сделки слияний и присоединений, объем которых в 2008 г. превысил 9,4 млрд долл. Однако сделки с контрольными пакетами акций и долями в обществах с ограниченной ответственностью составляют лишь малую долю сделок, осуществляемых с нефтегазовыми активами. На рынке имел место выкуп акций у акционеров, акции и имущество нефтегазовых компаний передавались в обеспечение кредитов и вносились в уставные капиталы хозяйственных обществ. Статистики таких сделок не существует, но можно смело утверждать, что их объем измеряется в десятках миллиардов долларов. Стоит особо отметить важность оценки голосующих акций для определения цены их выкупа по требованию акционеров, которые не голосовали на собраниях акционеров или голосовали против реорганизаций, крупных сделок и внесения изменений в устав. Корпоративные мероприятия, требующие оценки, далеко не ограничиваются вышеперечисленными.

Очевидно, что ошибки оценщиков могут повлечь за собой ущерб, соизмеримый со стоимостью оцениваемых активов и измеряемый в миллиардах долларов. А такие ошибки неизбежны, пока не разработана относительно простая, доступная для оценщиков методика оценки нефтегазовых активов, признанная государством, оценочным сообществом и недропользователями. Данная методика должна быть едина для всех нефтегазовых активов – как для нефтегазодобывающих имущественных комплексов, так и их компонентов: прав пользования недрами, скважин и объектов обустройства месторождений, геологической информации, а также нефтегазодобывающих предприятий в целом.

Особенности оценки нефтегазодобывающих активов

Оценка нефтегазодобывающих активов таит в себе множество профессиональных секретов, и оценщики должны их знать. Познакомимся в общих чертах с основными особенностями, которые следует учитывать при оценке нефтегазодобывающих активов.

Государственная собственность на недра и государственное регулирование недропользования

Высокая значимость добычных отраслей, и в первую очередь нефтегазовой отрасли, обусловливает пристальное внимание к ним государства, в том числе очень жесткое государственное регулирование недропользования. Кроме России столь жестко недропользование регулируется только в странах Персидского залива, Казахстане и Китае.

Ключевым нормативным документом, регламентирующим недропользование в России, является Федеральный закон от 21.12.1992 № 2395-1 "О недрах". Согласно статье 1.2 "Собственность на недра" данного закона: "Недра в границах территории Российской Федерации, включая подземное пространство и содержащиеся в недрах полезные ископаемые, энергетические и иные ресурсы, являются государственной собственностью. Вопросы владения, пользования и распоряжения недрами находятся в совместном ведении Российской Федерации и субъектов Российской Федерации.

Участки недр не могут быть предметом купли, продажи, дарения, наследования, вклада, залога или отчуждаться в иной форме.

Права пользования недрами могут отчуждаться или переходить от одного лица к другому в той мере, в какой их оборот допускается федеральными законами".

Спецификой регулирования недропользования в Российской Федерации является и дополнительное требование рационального недропользования, которое государством понимается как максимально полное извлечение запасов из недр, что зачастую противоречит получению максимальной прибыли от разработки месторождения, как это принято в большинстве зарубежных стран. Поэтому использование зарубежных методик оценки нефтегазодобывающих активов без их адаптации к особенностям государственного регулирования недропользования в России неизбежно приведет к некорректным результатам.

Исчерпаемость месторождений и неполнота извлечения углеводородов

Если производственные предприятия при своевременном обновлении, а также текущем и капитальном ремонте основных средств могут осуществлять свою деятельность многие десятилетия, а иногда и столетия, то для нефтегазодобывающих предприятий это принципиально невозможно. Цель любого добычного предприятия – в максимально сжатые сроки добыть и реализовать на рынке полезные ископаемые месторождений, правами на разработку которых оно обладает, т.е. фактически лишить предприятие своего основного актива – ресурсной базы. Каким бы крупным месторождение ни было, в ходе разработки раньше или позже оно исчерпывается, и дальнейшая добыча на нем становится по меньшей мере экономически нецелесообразной, а в горнодобывающей отрасли зачастую и невозможной.

Однако исчерпание нефтяного месторождения не означает, что вся его нефть добыта. Если в горной отрасли твердые полезные ископаемые могут быть добыты полностью, то в нефтегазодобывающей это практически невозможно. Из-за наличия связанной воды, неполной гидродинамической связанности и по ряду других причин значительная часть нефти не может быть полностью извлечена и остается в недрах. Коэффициент извлечения нефти (КИН), рассчитываемый как отношение извлекаемых и геологических запасов нефти, обычно находится в диапазоне от 0,25 до 0,5. Очень редко нефтяникам удается довести КИН до 0,8 .

Гипотетическая возможность шахтной добычи нефти вместе с коллекторной породой с последующей ее промышленной переработкой в заводских условиях в связи со значительными глубинами залегания продуктивных пластов экономически нецелесообразна. Себестоимость нефти, добытой таким образом, многократно превышала бы ее рыночную стоимость. Даже высоковязкая нефть разрабатываемого шахтным способом Ярегского нефтетитанового месторождения в Республике Коми добывается из скважин: вертикальных – нагнетательных, где перегретый пар нагнетается в пласт, и горизонтальных – эксплуатационных, через которые нагретая паром нефть поступает в сборные нефтепроводы, проложенные по штольням.

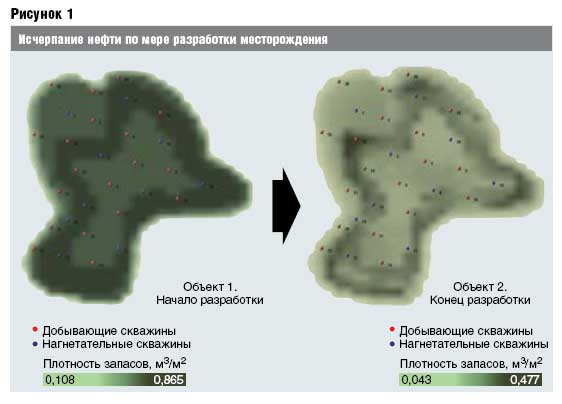

Истощение месторождения по мере его разработки проиллюстрировано на рис. 1: если в начале средняя плотность запасов составляла 767 м3/м2, то к концу разработки она снизилась до 487 м3/м2, что соответствует КИН около 0,63.

Природный газ обладает более высокой подвижностью, и теоретически существует возможность отобрать полный объем запасов даже из единичной скважины за бесконечный период времени. Поэтому коэффициент извлечения газа (КИГ) близок к единице. Сегодня принято делать допущение, что геологические и извлекаемые запасы природного газа равны.

Единство нефтегазодобывающего имущественного комплекса

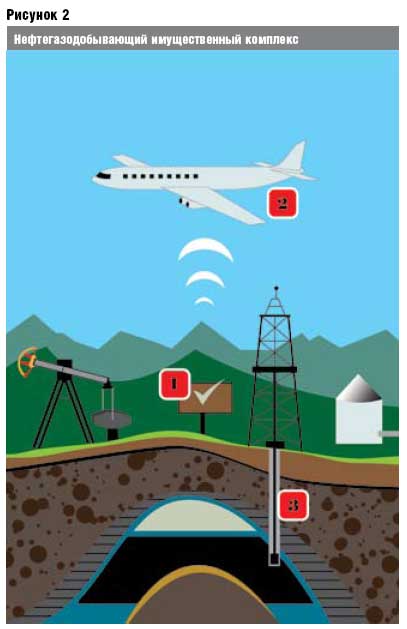

Нефтегазодобывающий имущественный комплекс, изображенный схематически на рис. 2, состоит из трех основных компонентов:

- права пользования недрами, удостоверенные лицензией на право пользования недрами;

- геологическая информация;

- основные средства для осуществления добычи – скважины и объекты обустройства месторождений.

Некоторые выделяют отдельно четвертый компонент – земельные участки, необходимые для разработки месторождений. Мы считаем это избыточным, т.к., во-первых, стоимость таких земельных участков несоизмеримо мала по сравнению с тремя предыдущими компонентами, а во-вторых, земельные участки могут рассматриваться и как часть прав пользования недрами (необходимые для разработки месторождения земельные участки фиксируются в лицензии), и как составной элемент недвижимого имущества – скважин и недвижимых объектов обустройства месторождений, – производственных зданий и сооружений.

Ключевым компонентом нефтегазодобывающего имущественного комплекса, безусловно, являются права пользования недрами. Без лицензии как геологическая информация, так и скважины и объекты обустройства не обладают полезностью для их собственника, т.к. добыча полезных ископаемых без обладания соответствующими, полученными у государства правами является уголовно наказуемым преступлением. Соответственно, инвестиционная стоимость геологической информации и основных средств для такого собственника в лучшем случае нулевая, а обычно отрицательная в связи с налогом на имущество и затратами на обеспечение сохранности и технического состояния, которые должен нести собственник.

Оценщики должны осознавать и учитывать в своей работе то, что права пользования недрами, геологическая информация и основные средства взаимозависимы между собой и способны генерировать доход только как единый имущественный комплекс. Ни один из его компонентов не обладает полезностью в отрыве от остальных.

Отсутствие необходимости анализа наиболее эффективного использования нефтегазовых активов

Базовым принципом оценки является принцип наилучшего и наиболее эффективного использования. Согласно ему, оценщики должны проанализировать возможные варианты использования объекта оценки и выбрать из них тот, который:

- физически возможен;

- юридически разрешим;

- финансово осуществим;

- позволяет выявить максимальную стоимость объекта оценки.

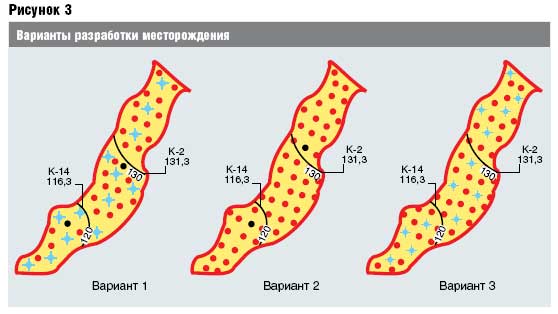

В случае оценки нефтегазодобывающих активов оценщик обычно избавлен от необходимости выполнения такого анализа, т.к. данный трудоемкий процесс уже выполнен ранее за него. Дело в том, что разработка месторождения осуществляется по так называемым проектным документам. Отклонение от технологических решений, заложенных в эти документы, является серьезным нарушением и может повлечь за собой лишение прав пользования данным активом, а в некоторых случаях и уголовную ответственность. До составления государственной экспертизы согласования проектного документа с соответствующими государственными органами недропользователь не может вести добычу полезного ископаемого на месторождении. Согласно существующему регламенту на составление проектных документов, необходимо рассчитать не менее трех вариантов разработки месторождения. Основным показателем, определяющим выбор рекомендуемого варианта из всех рассмотренных, является полнота добычи находящихся на государственном балансе извлекаемых запасов нефти, газа, конденсата и содержащихся в них сопутствующих компонентов, т.е. достижение максимально возможного извлечения сырьевых ресурсов. Решение о том, какой вариант рекомендовать к реализации, принимается с учетом значений технологических и экономических показателей эффективности и утверждается на Центральной (или территориальной) комиссии по разработке недр России, после чего данный вариант становится единственно возможным, а соответственно, и наиболее эффективным. Таким образом, в подавляющем большинстве случаев выбор наиболее эффективного варианта использования уже сделан, и оценщик вправе рассматривать только один, зафиксированный проектным документом, вариант.

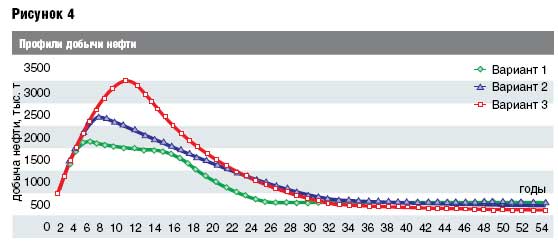

Рис. 3 и 4 иллюстрируют анализ трех возможных вариантов разработки нефтяного месторождения, из которых последний является оптимальным, т.к. он обеспечивает максимальный КИН, равный 0,435, в то время как КИН при реализации двух других вариантов существенно ниже – 0,325 и 0,364 соответственно.

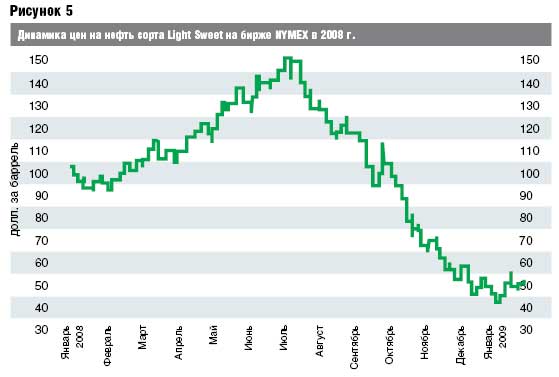

Высокая волатильность цен на нефть

Биржевые цены на нефть высоковолатильны. Трудно себе представить, чтобы цены на какой-нибудь товар повседневного спроса, например на хлеб, в первой половине года выросли в два раза, а во второй упали в четыре раза. Для нефти такие ценовые "американские горки" – реальность (см. рис. 5). Так, цена на нефть сорта Light Sweet на бирже NYMEX в 2008 г. выросла за пять месяцев с 88,11 долл. за баррель до 145,29 долл. за баррель (рост составил 1,65 раза), после чего упала до 35,35 долл. за баррель (падение составило 4,11 раза). Учет столь сильной волатильности при построении прогнозов денежного потока крайне затруднителен.

Многоэтапность нефтегазодобывающих проектов

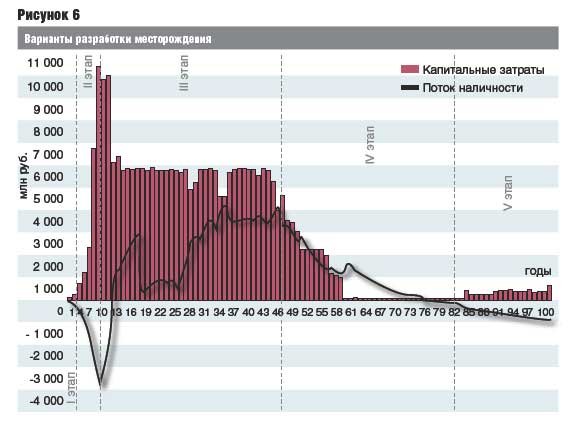

При проведении оценки нефтегазовых активов очень важно помнить, что нефтегазовые проекты являются многоэтапными и каждый этап обладает своими особенностями. На рис. 6 показан характерный денежный поток при разработке месторождения. Условно можно выделить следующие этапы:

I. Этап доразведки месторождения, характеризующийся капитальными затратами и отсутствием доходов от реализации проекта.

II. Этап ввода месторождения в разработку. На данном этапе капитальные вложения в проект достигают максимальных значений.

III. Этап стабильной добычи нефти. Этот этап, как правило, характеризуется максимальной прибылью, небольшими капитальными вложениями и растущими эксплуатационными затратами.

IV. Завершающий этап разработки месторождения, характеризующийся ростом эксплуатационных затрат и снижением прибыльности.

V. Этап ликвидации объектов обустройства.

Наличие и продолжительность того или иного этапа существенным образом влияет на денежный поток проекта и как следствие – на стоимость нефтегазового актива.

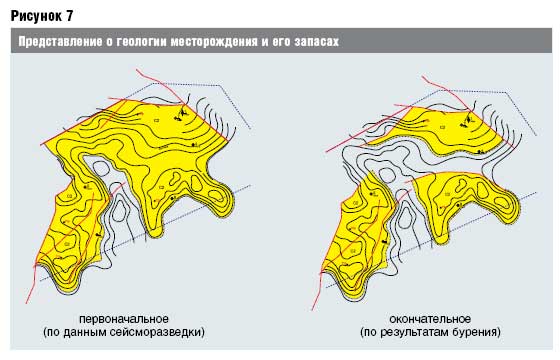

Высокие риски геологоразведки

Геологоразведка заключает в себе очень высокие риски. Обратимся к рис. 7. Первоначально, по результатам сейсморазведки и первых пробуренных скважин, предполагалось, что площадь месторождения имеет однородный характер (левая схема), дебиты скважин обнадеживали, ожидались не только значительные запасы нефти, но и высокие уровни добычи. На основании результатов, полученных после бурения первых скважин, были заложены еще шесть скважин (их стоимость составляла несколько миллионов долларов). Из пробуренных скважин только одна вскрыла залежь, при этом показав значительно более низкие дебиты, чем прежде. Остальные скважины не попали в контур месторождения. На бурение "сухих" скважин были потрачены немалые средства; запасы месторождения сократились практически вдвое (правая схема). При этом сохранилась значительная неопределенность относительно площади месторождения.

Однако бывают и приятные исключения. Когда в 1979 г. начиналась эксплуатация легендарного гигантского норвежского месторождении Статфьюр в Северном море, его извлекаемые запасы нефти оценивались в 3,94 млрд баррелей и 67 млрд м3 свободного газа, а коэффициент извлечения нефти был определен в 0,48. Однако сегодня уже добыто более 4,2 млрд баррелей нефти и

78 млрд м3 газа, и ожидается, что еще около 300 млн баррелей нефти и 12 млрд м3 газа будут добыты в будущем. При этом КИН достигнет значения 0,7. Т.е. первоначальные оценки нефти были занижены на 15%, а газа – на 34% (6)!

Сложность и неоднозначность построения прогноза

Для оценки экономического эффекта от реализации инвестиционных проектов, связанных с разработкой нефтяных и газовых месторождений, необходимо построение будущего денежного потока. При этом прогнозировать приходится целый ряд параметров, и точность прогнозирования большинства из них, даже в случае использования сложных современных моделей и подходов, крайне низка. Эти параметры можно условно разделить на три категории:

- геологические параметры;

- параметры разработки;

- экономические параметры.

Геологические параметры месторождения

Геологических данных, которые практически всегда имеются, недостаточно для того, чтобы утверждать, что известны все особенности месторождения. Даже если оно уже разрабатывается достаточно долго, далеко не все его параметры хорошо изучены. В первую очередь это связано с неоднородностью пласта. Получение геологических параметров месторождения возможно либо дистанционными методами (обо всем месторождении) – например, посредством сейсморазведки, которая проводится с земной поверхности, удаленной от объекта исследования на несколько километров, – либо, в отдельных точках месторождения, посредством геологического изучения скважин. При этом результаты исследований, полученные в данных отдельных точках, распространяются на квадратные километры. Если месторождение недостаточно хорошо изучено и нуждается в доразведке, задача усложняется: возникает необходимость экстраполировать результаты исследований, проведенных на одной части месторождения, на другие его части, а также прогнозировать вероятность подтверждения наличия запасов на этих участках месторождения.

Параметры разработки

Неоднозначность прогнозирования разработки, равно как и геологии, связана в первую очередь с недостаточностью исходных данных для построения денежного потока. На ранних стадиях разработки месторождения это приводит к необходимости делать оценки дебитов скважин, объемов добычи, обустройства месторождения и других технологических показателей, основываясь на край-

не упрощенных (и, соответственно, неточных) моделях. А ведь данные прогнозы строятся с учетом того, что месторождение будет разрабатываться десятки лет.

Экономические параметры

Достоверный прогноз экономических показателей разработки месторождений связан с необходимостью прогнозировать такие показатели, как цены на углеводороды (нефть, газ, конденсат) на внутреннем и внешнем рынках, уровень инфляции (по разным статьям затрат), курсы валют на десятки лет. Прогнозирование каждого из данных параметров даже на период в один-два года является крайне сложной задачей. При этом приходится учитывать их взаимное влияние (так, рост цен на нефть неизбежно подстегивает рост цен на нефтесервисные услуги, в то время как обратная зависимость не столь существенна), а также развитие инфраструктуры в регионе проведения работ (например, строительство магистрального трубопровода в районе месторождения может привести к увеличению доли продукции, поставляемой на внешний рынок).

Все вышеназванные факторы обусловливают сложность и неоднозначность прогнозирования ожидаемой экономической эффективности инвестиционных проектов добычи углеводородов, а следовательно, и оценки нефтегазодобывающих активов.

Отсутствие рыночной стоимости у нефтегазовых активов

В Федеральном стандарте оценки "Цель оценки и виды стоимости (ФСО № 2)" от 20.07.2007 № 255, утвержденном Приказом Минэкономразвития России, указывается: "При определении рыночной стоимости объекта оценки определяется наиболее вероятная цена, по которой объект оценки может быть отчужден на дату оценки на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства, т.е. когда:

- одна из сторон сделки не обязана отчуждать объект оценки, а другая сторона не обязана принимать исполнение;

- стороны сделки хорошо осведомлены о предмете сделки и действуют в своих интересах;

- объект оценки представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов оценки;

- цена сделки представляет собой разумное вознаграждение за объект оценки и принуждения к совершению сделки в отношении сторон сделки с чьей-либо стороны не было;

- платеж за объект оценки выражен в денежной форме".

Ключевые слова в данном определении – "на открытом рынке в условиях конкуренции". Очевидно, что для подавляющего большинства объектов недропользования рыночная стоимость по той или иной причине отсутствует, либо ничтожна. Так, права пользования недрами не обладают рыночной стоимостью, т.к. не подлежат свободному рыночному обороту. Свободный хозяйственный оборот скважины и недвижимых объектов обустройства месторождений возможен, но они не имеют рыночной стоимости по причине отсутствия конкурентного рынка такого имущества в силу того, что спрос на скважину или объект обустройства месторождения потенциально существует только у недропользователя, обладающего лицензией на соответствующее месторождение. Никто иной не имеет права осуществлять добычу, даже обладая всеми необходимыми для того основными средствами. Поэтому скважины и недвижимые объекты обустройства не обладают полезностью ни для кого, кроме недропользователя, владеющего лицензией на добычу углеводородов на месторождении, где данные объекты расположены. Соответственно, скважины и недвижимые объекты обустройства рыночной стоимости не имеют. То же самое можно сказать и о геологической информации.

Какой же вид стоимости должен определяться при оценке скважин и объектов обустройства? Очевидно, что это инвестиционная стоимость, определенная в ФСО № 2 следующим образом: "При определении инвестиционной стоимости объекта оценки определяется стоимость для конкретного лица или группы лиц при установленных данным лицом (лицами) инвестиционных целях использования объекта оценки.

При определении инвестиционной стоимости, в отличие от определения рыночной стоимости, учет возможности отчуждения по инвестиционной стоимости на открытом рынке не обязателен".

При этом возникает противоречие с действующим законодательством, которое при проведении обязательной оценки требует определять именно рыночную стоимость, которая, как установлено, у скважин и недвижимых объектов обустройства месторождений отсутствует. Данная коллизия свидетельствует о необходимости корректировки законодательства. Пока же этого не сделано, считаем, что оценщики должны при обязательной оценке скважин и недвижимых объектов обустройства определять инвестиционную стоимость и приравнивать к ней стоимость рыночную, делая допущение об их равенстве.

Экологические аспекты оценки нефтегазодобывающих активов

От предприятий нефтегазодобывающей отрасли требуется предельно ответственное отношение к вопросам охраны окружающей среды. Экологический ущерб от аварий на нефтегазодобывающих предприятиях может измеряться многими сотнями миллионов и даже миллиардами долларов. В качестве примера приведем печально известную аварию 1994 г. на нефтепроводе "Возей – Головные сооружения" в Республике Коми. Начав работать в республике спустя пять лет после данной аварии, "Лукойл" добровольно принял на себя обязательства по ликвидации ее последствий. С 2000 по 2005 г. на выполнение природоохранных мероприятий было направлено более 4,6 млрд руб. В результате в 2004 г. с зоны аварии был снят статус "зоны экологического бедствия".

Очевидно, что игнорирование затрат на природоохранные мероприятия приведет к существенному завышению стоимости нефтегазодобывающих активов.

Подлежащие решению проблемы оценки нефтегазодобывающих активов

Общепризнано, что основным подходом, используемым для оценки добывающих (в частности, нефтегазодобывающих) активов, является доходный подход. Это зафиксировано и в Международном руководстве по оценке – 14 "Оценка стоимости объектов в добывающих отраслях", утвержденном в 2005 г., седьмой редакции Международных стандартов оценки, пункт 5.3.3 которой гласит: "Наиболее распространенным методом, используемым бизнесом для принятия инвестиционных решений в добывающих отраслях, является анализ чистой приведенной стоимости или анализ дисконтированного денежного потока…"

Однако для построения в рамках доходного подхода денежного потока требуется большой объем исходной информации, связанной с технологическими и экономическими показателями разработки месторождения, включая прогноз ежегодных, а в первые три года – ежеквартальных объемов добычи, капитальных вложений, операционных расходов и т.д. на всем горизонте прогнозирования. Полноценные расчеты, которые принято выполнять при составлении технологических документов, крайне сложны, трудоемки и требуют наличия большого объема специальных знаний в области геологии и разработки месторождений, которыми оценщики не обладают. Как следствие на осуществление таких расчетов уходит немало времени (от полугода до нескольких лет), неизбежны и денежные затраты, измеряемые в миллионах рублей. При этом для оценочных целей проведение подобных расчетов экономически нецелесообразно, так как точность и детальность, необходимая для разработки проектных документов, для целей оценки является явно избыточной.

Как в оценочном сообществе, так и у недропользователей назрела необходимость в методике, которая бы позволила с использованием упрощенных подходов количественно прогнозировать основные геологические, технологические и экономические показатели, связанные с разработкой нефтегазовых месторождений и необходимые для оценки нефтегазодобывающих активов. Подобная методика должна быть достаточно гибкой для того, чтобы можно было доходным способом проводить оценку любых объектов, относящихся к нефтегазовым активам (от единичной скважины до месторождения или группы месторождений в целом). Решение этой задачи позволит снять целый ряд вопросов, связанных, например, с проверяемостью проведенных расчетов в рамках доходного подхода, как того требуют Федеральные стандарты оценки.

В геологическом плане методика должна опираться на действующую на момент проведения оценки государственную классификацию запасов. В ходе разработки методики необходимо изучить, какой из подходов к определению величины геологических запасов является наиболее правильным с точки зрения непосредственно оценки – вероятностный (используемый как вспомогательный при подсчете запасов государственными органами по учету запасов) или детерминированный (объемный метод, метод математического баланса). Результатом решения этой подзадачи должна стать упрощенная геологическая модель месторождения, позволяющая оценить наиболее достоверные запасы месторождения, которые смогут быть вовлечены в процесс разработки. Необходимо обоснование принципов выбора систем разработки месторождения, связи характеристик месторождения с основными технологическими показателями (начальные дебиты скважин, уровни добычи, темпы роста обводненности и т.п.). Результатом решения данной подзадачи станет упрощенная модель разработки месторождения, позволяющая прогнозировать наиболее достоверные технологические показатели разработки.

Следует также провести исследования, позволяющие определить необходимость (и точность) прогнозирования ожидаемого экономического эффекта с использованием различных исходных параметров (цены на нефть, инфляции, курсов валют). Нужно определить оптимальные способы расчета и обоснования норм дисконтирования для различных видов нефтегазовых активов. Результатом решения данной подзадачи станет создание упрощенной экономической модели разработки месторождения.

Еще одной важной составляющей является раздел методики, обосновывающий и предлагающий подходы к решению целого ряда актуальных практических вопросов, связанных непосредственно с оценкой:

- определение ставки дисконтирования при оценке;

выделение из стоимости имущественного комплекса отдельных его компонентов вплоть до каждой инвентарной позиции;

- расчет арендной платы за скважины и объекты обустройства;

выявление функциональной зависимости между накопленным износом скважин и основными ценообразующими факторами – ценами на нефть, обводненностью, дебитом скважин, транспортной доступностью и т.д.;

- оценка активов в случае отсутствия полной информации о них.

Решение поставленной задачи невозможно без тесного взаимодействия трех ключевых бенефициаров методики:

- государства в лице:

- Министерства природных ресурсов, как органа исполнительной власти, а также подведомственных ему федеральных агентств и профильных институтов;

- Министерства экономического развития, как органа исполнительной власти, осуществляющего нормативно-правовое регулирование оценочной деятельности;

- Министерства природных ресурсов, как органа исполнительной власти, а также подведомственных ему федеральных агентств и профильных институтов;

- оценочного сообщества в лице саморегулируемых организаций оценщиков;

- недропользователей.

Убеждены, что только тесное взаимодействие специалистов подведомственных МПР РФ институтов, специалистов компаний-недропользователей и оценщиков под бдительным оком государства может служить гарантией успеха в разработке такой методики.

ПЭС 9109/07.04.2009

Примечания

1. Имеются в виду не только углеводороды, но и уголь, горючие сланцы и торф.

2. www.government.ru/content/governmentactivity/mainnews/archive/2009/03/19/27269316-10b4-4fd8-ad08-a0b49308f724.htm

3. Федеральный закон от 31.07.1998 № 145-ФЗ "Бюджетный кодекс Российской Федерации" (в редакции Федерального закона от 09.02.2009 № 17-ФЗ).

4. Федеральный закон от 21.12.1992 № 2395-1 "О недрах" (в редакции Федерального закона 30.12.2008 № 309-ФЗ).

5. Журавлев С. Кудрин против кризиса – 0 : 1 // Эксперт. 2009. № 11, с. 44-47.

6. Пузанова М. Очень выгодное вложение // Эксперт. 2004. № 46, с. 34.