Королевство кривых зеркал

Рейтинг 100 наиболее стратегичных компаний России.

Центр сертификации и рейтингов ИНЭС

Королевство кривых зеркал

"Экономические стратегии", №4-2005, стр. 32-39

Противник, вскрывающий ваши ошибки, гораздо полезнее,

чем друг, скрывающий их.

Леонардо да Винчи

В последнем ежегодном отчете Всемирного банка (ВБ) по общей экономической ситуации в странах с развивающимися экономиками на основании "значительного профицита бюджета и текущего платежного баланса, роста ВВП, сокращения уровня бедности" делается вывод о том, что в России наблюдается "стремительный экономический рост, повышение уровня жизни и снижение бедности". В качестве основного аргумента повышения уровня жизни и благосостояния населения приводится ежегодный рост реальной заработной платы примерно на 10%. Однако эксперты забыли упомянуть об официальном уровне прошлогодней инфляции, составившем 11,7%, а по некоторым оценкам – 13%. Схожая оценка и даже "озабоченность" очень резким повышением зарплат просматривается во мнениях руководителей Института международных финансистов (ИМФ), являющегося глобальной ассоциацией крупнейших коммерческих и инвестиционных банков, фондов, страховых и брокерских компаний.

В этой связи стоит проанализировать, так ли значительно выросла заработная плата и как ее "стремительный рост" отразился на уровне жизни населения. Рост последнего, несомненно, должен был положительно сказаться на отношении граждан к действиям правительства в сфере экономики и укрепить их уверенность в завтрашнем дне.

|

7 КЛЮЧЕВЫХ ВОПРОСОВ ВТО

|

Согласно данным Федеральной службы государственной статистики, по итогам первого квартала средняя заработная плата составила 8133 руб., средний доход на одного человека – 7671 руб., суммарная задолженность по зарплате снизилась до 11,318 млрд руб. и эту задолженность имели 1,8 млн человек, или каждый 16-й работник, уровень безработицы снизился до 5,76 млн человек при общей численности экономически активного населения в 73,4 млн человек. В целом можно видеть, что по всем рассматриваемым показателям наблюдается незначительный рост/снижение. В то же время по итогам первого квартала потребительские цены выросли на 6,9%, причем этот рост в основном был вызван подорожанием добычи сырой нефти и нефтяного газа на 12,9%, в результате чего наиболее заметно увеличились цены производителей нефтепродуктов – на 11,3%, что, в свою очередь, в ближайшие месяцы может привести к росту цены на бензин до 20%.

Если прибавить к вышесказанному намерение Федеральной службы по тарифам повысить в 2006 г. тарифы на электроэнергию для населения минимум на 15% и максимум на 25%, а на газ по требованию "Газпрома" – вдвое, то вырисовывается совсем безрадостная картина. Поэтому не вызывают удивления результаты опросов, проведенных исследовательским центром "Ромир мониторинг" и фондом "Общественное мнение". Согласно им, лишь 11% граждан оптимистически оценивают состояние отечественной экономики и только 3% россиян ждут в текущем году общего улучшения экономической ситуации в стране, сокращения безработицы и снижения инфляции. Также весьма интересны данные, представленные Всероссийским центром изучения общественного мнения (ВЦИОМ), которые свидетельствуют об изменении нравственного климата в обществе: лишь 8% россиян назвали аморальными безразличие власти к людям и коррупцию. Это довольно значимые индикаторы, сигнализирующие об усталости, опустошенности российских граждан и как следствие неверии в увещевания правительства – налицо всеобщая пессимистическая тенденция.

По всем параметрам более реалистичными выглядят оценки экономической ситуации в нашей стране, данные Европейским банком реконструкции и развития (ЕБРР), Международным валютным фондом (МВФ), а также Организацией экономического сотрудничества и развития (ОЭСР). Согласно прогнозу этих организаций, в 2005 г. ВВП в России увеличится на 5,2%, 5,5% и 6% соответственно при инфляции 13%. Прогнозные оценки Министерства экономического развития и торговли (МЭРТ): рост 6,5% при инфляции 8,5%. Все вышеназванные прогнозы строятся исходя из общего мнения об ухудшении инвестиционного климата, замедления реформ и уменьшения экспорта. В то же время если вспомнить 2004 г., то внушительный вклад в развитие экономики внес как раз приток прямых иностранных инвестиций – средне- и долгосрочные кредиты иностранных банков достигли 9,4 млрд долл.

Также огромным спросом пользуются размещаемые за границей акции и облигации российских компаний, в частности, за последние шесть месяцев таким образом в страну пришло 3,1 млрд долл. Интерес инвесторов к России, несмотря на все внутренние проблемы, по-прежнему огромен, и связано это в первую очередь с высокой степенью недооцененности экономики. Вступление России в ВТО, после того как удастся урегулировать семь ключевых вопросов с оставшимися двадцатью пятью странами, по-видимому, еще более усилит этот интерес.

В этой связи достаточно любопытно выглядит место, которое Россия занимает в рейтинге самых либеральных экономик, ежегодно публикуемом Американским фондом Heritage foundation и Wall Street Journal – наша страна удостоилась "почетного" 124-го места из 161. Оценка проводится по десяти факторам экономической свободы. Особенно интересно то, что так низко Россия находилась лишь в 1995 г., следовательно, по оценкам авторов рейтинга, за это десятилетие не произошло абсолютно никаких положительных изменений. К счастью, зарубежные инвесторы, похоже, не сильно доверяют подобным оценкам и в целом с оптимизмом смотрят на будущее российской экономики. В частности, об этом свидетельствует стремление корпорации Citigroup продолжить расширение своего российского бизнеса, особенно в сфере банковских услуг для населения. О серьезности намерений корпорации говорит и то, что в начале этого года прошла встреча главы Citigroup с Президентом России, на которой обсуждались различные возможности привлечения значительных иностранных инвестиций в неэнергетические сектора национальной экономики.

Тем не менее экономический рост по-прежнему в основном будет поддерживаться высокими ценами на нефть, а поскольку, по прогнозам, в течение ближайших двух лет из-за давления спроса (потребление к 2025 г. возрастет в полтора раза) и нехватки перерабатывающих мощностей цены будут оставаться высокими, это гарантирует большой приток иностранной валюты, увеличение золотовалютных запасов и как следствие вброс в экономику значительной рублевой массы, что подстегнет рост инфляции.

В этих условиях Центробанку по-прежнему придется балансировать между укреплением рубля и сдерживанием темпов инфляции, а гражданам – привыкать к мысли о том, что цены будут продолжать расти.

Компании

Цели

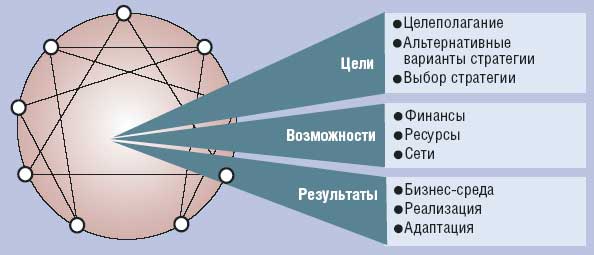

За последнее время сразу у двух крупных банков России – Сбербанка и Внешэкономбанка – снизился уровень стратегичности, который оценивается нами по трем блокам энниаграммы стратегического управления: "Цели", "Возможности" и "Результаты (см. рис. 1).

Рисунок 1. Энниаграмма группировки факторов

Внешэкономбанк (РС-108К; 1), являющийся управляющей компанией всех средств Пенсионного фонда РФ, планирует создать на своей базе государственную банковскую корпорацию без получения банковской лицензии. Пока неизвестно, что будет представлять собой новая корпорация. Возможно, предполагается всего лишь расширение функций Внешэкономбанка, который получит еще и права на финансирование проектов. Корпорация будет заниматься финансированием долгосрочных стратегических инфраструктурных проектов, таких как, например, строительство нефтепровода в Восточной Сибири. На реализацию подобных проектов потребуются многие годы, а также значительный объем долгосрочных инвестиций.

Предполагается, что необходимые для деятельности корпорации средства будут позаимствованы из Пенсионного фонда. Однако до тех пор, пока на планируемые проекты не будет государственной гарантии, их финансирование является рискованным. Поэтому в случае убыточности этих проектов в Пенсионном фонде может попросту не оказаться средств на выплату пенсий гражданам, что чревато социальным возмущением. Таким образом, Внешэкономбанк ослабил свой блок "Цели", выбрав весьма спорную стратегию развития.

То же самое можно сказать и о стратегии Сбербанка (РС-7К). Федеральная антимонопольная служба России (ФАС) возбудила дело в отношении Сбербанка, затрудняющего, как считается, другим банкам доступ на рынок банковских услуг Тверской области. Получатель кредита в Сбербанке не имеет права брать кредиты в других банках без согласия Сбербанка. Кроме того, клиент обязан сообщать в Сбербанк о любом обращении за кредитом в другой банк. Подобные условия кредитного договора нарушают не только антимонопольное законодательство России, но и конституционные права граждан.

Еще одно дело, возбужденное ФАС, также касается нарушения Сбербанком Федерального закона "О защите конкуренции на рынке финансовых услуг". Банк подозревается "в распространении ложных, неточных или искаженных сведений относительно порядка выплаты пенсий военнослужащим, способных причинить убытки другим финансовым организациям" (ослабление узла "Выбор стратегии"). Данные события можно расценивать как первую ласточку новой волны атаки на Сбербанк.

Возможности

По блоку "Возможности" рассмотрим металлургические компании "Норильский никель", "Магнитогорский металлургический комбинат" (ММК) и "Северсталь-групп".

Основной актив холдинга "Интеррос" (РС-11К) ГМК "Норильский никель" вошел в золотой бизнес в 2002 г. с целью диверсификации рисков. На апрельском собрании совета директоров было решено к началу 2006 г. создать отдельную золоторудную компанию за счет выделения крупнейшего золотодобывающего предприятия страны "Полюс" и 20-процентного пакета акций южноафриканской компании Gold Fields, приобретенного в 2004 г. Новая компания будет зарегистрирована в России, и ее акции будут выводиться на международные рынки. Ориентировочная стоимость ее активов может достигать 4 млрд долл., что позволит достаточно быстро пройти листинг на западных биржах. Текущие высокие цены на золото, желание многих инвесторов вкладывать только в золотодобывающие активы "Норильского никеля", а также вдвое большая стоимость этих активов по сравнению с аналогичными рудными (никелевыми, платиновыми) позволит новой компании стать золотодобытчиком мирового уровня. Усиление узла "Сети".

Май 2005 г. принес ММК (РС-39К), единственному из российских сталелитейных гигантов, не обладающему собственной сырьевой базой, сплошное разочарование. Соколовско-Сарбайское ГПО (Казахстан), обеспечивавшее более 70% потребностей комбината в сырье (или около 280 000 т), прекратило для него отгрузку. Официальных объяснений причин отказа в отгрузке так и не последовало. Лишившись основного поставщика аглоруды и окатышей, ММК в спешном порядке начал искать ему замену. Уже достигнуты договоренности о пробных партиях с "Карельского окатыша" и с крупнейшего на Украине Полтавского ГОКа, который производит 700 000 т в месяц и основную часть продукции (свыше 600 000 т) отправляет на экспорт. Цена украинского сырья хотя и сопоставима с ценой казахского, но все же несколько выше, однако если его качество устроит комбинат, то он готов закупать более 200 000 т.

Не успел ММК оправиться от этих потрясений, как второй по величине поставщик сырья (почти 20%), Михайловский ГОК, также остановил отгрузку. Руководство ГОКа объяснило это нежеланием ММК подписывать апрельский контракт по новым ценам. На ММК утверждают, что предложенные поставщиком цены неприемлемы, и уже просчитывают самые худшие варианты вплоть до остановки поставок сырья и с Лебединского ГОКа. Если не удастся урегулировать конфликтную ситуацию, существует вероятность сокращения производства комбината на 50%, что аналогично потере 6 млрд руб. выручки в месяц. Оба эти события значительно понизили показатели компании по узлу "Ресурсы" (рис. 2).

Рисунок 2. ММК поставили на колени?

"Северсталь-групп" (РС-2К) после одобрения Европейской комиссией закрыла сделку по покупке 62% акций Lucchini, объединяющей 20 заводов по всей Европе и специализирующейся на выпуске сортового проката (4 млн т стали в год). По итогам собрания совета директоров шесть из девяти мест в нем заняли представители "Северстали". Они будут осуществлять стратегическое управление компанией; разработка тактики остается в ведении представителей Lucchini, сохранивших блокирующий пакет акций. Усиление показателей по узлу "Сети".

Результаты

Рейтинг РАО "ЕЭС России" (РС-26К) резко снизился вследствие недавней аварии, приведшей к обесточиванию значительной части Москвы. По первым приблизительным оценкам ущерб Москвы от энергокризиса составил около 1,7 млрд руб., а ущерб Московской области – более 500 млн руб. Дальнейшая реализация плана реформирования РАО "ЕЭС России" в будущем может послужить причиной подобных аварий в связи с приватизацией и выводом из-под контроля государства систем жизнеобеспечения. Согласно действующему варианту реформы, AO-энерго планируется вертикально реструктурировать: сети и генерирующие мощности, а также диспетчерское управление должны быть выделены в отдельные активы, чтобы затем войти в состав соответствующих холдингов. Таким образом, сетевой комплекс и системное управление, которые должны быть едиными, разделили. Еще одной из возможных причин случившейся аварии может быть снижение затрат на эксплуатацию, что повлияло на уровень надежности энергосистем. В связи с этим Генпрокуратура планирует провести проверку целесообразности финансовых расходов в РАО "ЕЭС России". Ослабление узла "Реализация" и "Бизнес-среда" (рис. 3).

Рисунок 3. Да будет свет, сказало РАО, и…

Что касается еще одной компании ТЭКа – "Сибнефти" (РС-92К), то ее показатели по блоку "Реализация", наоборот, возросли благодаря продолжающимся покупкам лицензий на освоение недр. В частности, недавно компания победила в двух аукционах на право разведки и разработки нефтяных месторождений – в Тюменской области и Эвенкии. Покупка лицензий объясняется желанием "Сибнефти" расширить свою ресурсную базу, так как при нынешних темпах добычи существующих резервов компании хватит лишь на 20 лет, в то время как, например, сырьевая обеспеченность "Лукойла" составляет 28 лет.

Примечание

1. РС – рейтинг стратегичности; место, занимаемое компанией (К) в рейтинге 100 наиболее стратегичных компаний.

Действующие лица: рейтинг «100 наиболее стратегичных компаний» (июнь – июль 2005 г.) , выпуск 4 (38) 2005

|

Положение

|

Компания

|

Отрасль

|

Общий уровень стратегичности

|

Рейтинговый статус

|

Изменение

|

|

|

07/2005

|

05/2005

|

|||||

|

1

|

2

|

ФК «УРАЛСИБ»[1] ДЛ | банковская деятельность |

88

|

AAA

|

|

|

2

|

3

|

«Северсталь-Групп»[2] ДЛ | металлургия |

87,9

|

AAA

|

|

|

3

|

1

|

АФК «Система»[3] ДЛ | холдинг |

87,4

|

AAA

|

|

|

4

|

4

|

«Внешторгбанк» | банковская деятельность |

86,9

|

AAA

|

|

|

5

|

7

|

«Базовый элемент»[4] ДЛ | металлургия |

86,8

|

AAA

|

|

|

6

|

6

|

НК «Лукойл» ДЛ | ТЭК |

86,7

|

AAA

|

|

|

7

|

5

|

Сбербанк России ДЛ | банковская деятельность |

86,3

|

AAB

|

|

|

8

|

15

|

«ЕвразХолдинг»[5] | металлургия |

86,2

|

AAA

|

|

|

9

|

12

|

«Новолипецкий металлургический комбинат» | металлургия |

86,1

|

AAA

|

|

|

10

|

10

|

АХК «Сухой»[6] ДЛ | ОПК |

86

|

AAA

|

|

|

11

|

14

|

«Интеррос»[7] | холдинг |

85,8

|

AAA

|

|

|

12

|

13

|

НПК «Иркут»ДЛ | ОПК |

85,6

|

AAA

|

|

|

13

|

8

|

«Рособоронэкспорт» | ОПК |

85,2

|

AAA

|

|

|

14

|

16

|

«Альфа-Групп»[8] ДЛ | холдинг |

85,1

|

AAB

|

|

|

15

|

11

|

«Газпром» ДЛ | ТЭК |

84,8

|

BAA

|

|

|

16

|

18

|

НК «Сургутнефтегаз» ДЛ | ТЭК |

84,6

|

AAA

|

|

|

17

|

20

|

«Балтика» | пищевая промышленность |

83,8

|

AAA

|

|

|

18

|

22

|

РОСНО ДЛ | страхование |

83,4

|

AAA

|

|

|

19

|

19

|

«Банк Москвы» | банковская деятельность |

83,3

|

ABA

|

|

|

20

|

17

|

«СУАЛ-Холдинг» | металлургия |

82,9

|

BAB

|

|

|

21

|

21

|

«Росэнергоатом» ДЛ | ТЭК |

81,8

|

ABA

|

|

|

22

|

25

|

«ЕВРОФИНАНС МОСНАРБАНК» | банковская деятельность |

81,7

|

AAA

|

|

|

23

|

23

|

ТВЭЛ[9] | машиностроение |

81,6

|

AAB

|

|

|

24

|

26

|

«Объединенная металлургическая компания»[10] | металлургия |

80,7

|

ABA

|

|

|

25

|

31

|

«Каскол» | ОПК |

80,4

|

BAA

|

|

|

26

|

9

|

РАО «ЕЭС России» | ТЭК |

79,9

|

BBB

|

|

|

27

|

36

|

НК «Роснефть» | ТЭК |

79,8

|

ABB

|

|

|

28

|

43

|

«Космическая связь» ДЛ | связь |

79,7

|

ABB

|

|

|

29

|

24

|

«Российские железные дороги» ДЛ | транспорт |

79,2

|

BAB

|

|

|

30

|

29

|

«Волга-Днепр» ДЛ | транспорт |

78,1

|

ABB

|

|

|

31

|

30

|

«Тройка Диалог» ДЛ | фондовый рынок |

77,7

|

BBB

|

|

|

32

|

41

|

«Трансаэро» | транспорт |

77,5

|

ABA

|

|

|

33

|

33

|

«Аэрофлот» | транспорт |

77,4

|

ABB

|

|

|

34

|

39

|

«МегаФон» ДЛ | связь |

76,7

|

BBB

|

|

|

35

|

35

|

ИСТ-ЛАЙН ДЛ | транспорт |

76,5

|

BAB

|

|

|

36

|

37

|

«Россгосстрах» | страхование |

76,2

|

ABA

|

|

|

37

|

40

|

«Сибирь» | транспорт |

76,1

|

ABA

|

|

|

38

|

38

|

«Международный Промышленный Банк» ДЛ | банковская деятельность |

75,8

|

BBB

|

|

|

39

|

27

|

«Магнитогорский металлургический комбинат» | металлургия |

75,7

|

BBB

|

|

|

40

|

34

|

Группа РЕСО | страхование |

75,6

|

ABB

|

|

|

41

|

28

|

«Связьинвест»[11] | связь |

75,5

|

ABB

|

|

|

42

|

42

|

РКК «Энергия» ДЛ | ОПК |

75,4

|

ABB

|

|

|

43

|

48

|

«ГКНПЦ им М.В. Хруничева» ДЛ | ОПК |

75,3

|

BBA

|

|

|

44

|

32

|

АК «Алмазы России – Саха» ДЛ | добывающая промышленность |

75,1

|

BBB

|

|

|

45

|

45

|

РФЯЦ-ВНИИТФ | ОПК |

74,9

|

BBB

|

|

|

46

|

47

|

«Энергогарант» | страхование |

74,8

|

ABB

|

|

|

47

|

51

|

Концерн «Научный центр» ДЛ | электроника |

74,3

|

ABB

|

|

|

48

|

52

|

«Интеко» ДЛ | строительство |

73,8

|

ABB

|

|

|

49

|

49

|

«Алмаз-Антей» | ОПК |

72,9

|

BBB

|

|

|

50

|

57

|

Российская академия наук | наука |

72,5

|

ABB

|

|

|

51

|

44

|

«Ингосстрах» | страхование |

72,3

|

BBB

|

|

|

52

|

46

|

НПО «Сатурн» ДЛ | ОПК |

72,2

|

BBB

|

|

|

53

|

58

|

«Вимм-Билль-Данн» | пищевая промышленность |

72

|

BBB

|

|

|

54

|

55

|

Инвестиционный банк «ТРАСТ» | банковская деятельность |

71,7

|

BBB

|

|

|

55

|

60

|

Стальная группа «Мечел» ДЛ | металлургия |

71,6

|

BBB

|

|

|

56

|

50

|

ВГТРК | СМИ |

71,3

|

BAB

|

|

|

57

|

54

|

«Атомстройэкспорт» | ОПК |

70,4

|

BBB

|

|

|

58

|

56

|

«Национальный Резервный Банк» ДЛ | банковская деятельность |

69,9

|

BBB

|

|

|

59

|

59

|

«Райффайзенбанк Австрия» | банковская деятельность |

69,3

|

BBB

|

|

|

60

|

53

|

«РосБизнесКонсалтинг» | СМИ |

69,2

|

BBB

|

|

|

61

|

68

|

«Росинтер ресторантс» | пищевая промышленность |

68,3

|

BBB

|

|

|

62

|

62

|

«Аэрокосмическое оборудование» | ОПК |

67,7

|

BBB

|

|

|

63

|

69

|

«Перекресток» | торговля |

67,3

|

BBB

|

|

|

64

|

64

|

«Тактическое ракетное вооружение» | ОПК |

67

|

BBB

|

|

|

65

|

65

|

ПГ «МАИР» | холдинг |

66,7

|

BBB

|

|

|

66

|

63

|

«Московский институт теплотехники» | ОПК |

66,4

|

BBB

|

|

|

67

|

79

|

МГУ им. М.В. Ломоносова | образование |

66,1

|

BBC

|

|

|

68

|

66

|

«Объединенные машиностроительные заводы» ДЛ | машиностроение |

66

|

BBB

|

|

|

69

|

74

|

СУЭК | нефтехимия |

65,7

|

BBB

|

|

|

70

|

70

|

«Государственная Третьяковская галерея» | культура |

65,5

|

BBB

|

|

|

71

|

73

|

«А.Коркунов» | пищевая промышленность |

65,3

|

BBB

|

|

|

72

|

72

|

«Казанский вертолетный завод» | ОПК |

64

|

BCB

|

|

|

73

|

61

|

«УГМК-Холдинг» | металлургия |

63,9

|

BBB

|

|

|

74

|

67

|

«Пятерочка» | торговля |

63,8

|

BBC

|

|

|

75

|

75

|

«Металлоинвест»[12] | металлургия |

63,7

|

CBB

|

|

|

76

|

83

|

«ВСМПО-Ависма» | металлургия |

63,5

|

BBB

|

|

|

77

|

77

|

«МОК-Центр» ДЛ | оценочная деятельность |

62,5

|

BBB

|

|

|

78

|

76

|

«АвтоВАЗ» | машиностроение |

62,3

|

BBC

|

|

|

79

|

71

|

ИГ «Атон» | фондовый рынок |

62,1

|

CBC

|

|

|

80

|

80

|

«Городские тепловые сети» | ЖКХ |

62

|

BBC

|

|

|

81

|

81

|

ЭКЗ «Лебедянский» | пищевая промышленность |

61,3

|

BBC

|

|

|

82

|

82

|

«Государственный Эрмитаж» | культура |

61,1

|

BCB

|

|

|

83

|

86

|

«Шереметьево» | транспорт |

61

|

BBC

|

|

|

84

|

84

|

«ЕвроХим» | нефтехимия |

60,7

|

BBC

|

|

|

85

|

78

|

«МЕНАТЕП Санкт-Петербург» | банковская деятельность |

60,4

|

BBC

|

|

|

86

|

91

|

«Калина» | торговля |

60,3

|

BCB

|

|

|

87

|

97

|

«Телекоминвест» | связь |

60,1

|

BBC

|

|

|

88

|

88

|

«Лаборатория Касперского» | информационные технологии |

59,6

|

BCB

|

|

|

89

|

85

|

«Главмосстрой» | строительство |

59,5

|

CBC

|

|

|

90

|

–

|

«Амедиа» | культура |

59,2

|

BCB

|

|

|

91

|

94

|

«РОССИЙСКАЯ ОЦЕНКА» | оценочная деятельность |

59,1

|

CBB

|

|

|

92

|

–

|

«Сибнефть» | ТЭК |

58,9

|

BCB

|

|

|

93

|

93

|

МИФИ (ГУ) | образование |

58,3

|

BCC

|

|

|

94

|

–

|

АПК «Черкизовский» | пищевая промышленность |

58,2

|

BCC

|

|

|

95

|

87

|

«КамАЗ» | машиностроение |

58,1

|

BCC

|

|

|

96

|

89

|

«Тракторные заводы» | машиностроение |

57,9

|

BCC

|

|

|

97

|

–

|

НОВАТЭК | ТЭК |

57,6

|

CBC

|

|

|

98

|

99

|

«Архангельский ЛПК» | ЛПК |

57,4

|

BCB

|

|

|

99

|

92

|

«КАПО им. С.П. Горбунова» | ОПК |

57,1

|

CCC

|

|

|

100

|

96

|

«Крост» | строительство |

56,8

|

BCC

|

|

|

ДЛЛауреаты программы «Действующие лица» за период с 2000 по 2004 год по одной из номинаций: «Управленец года», «Компания года», «Экономический прорыв года», «Фиаско года».

|

||||||

[1] Включая ИБГ «НИКойл», СГ «УралСиб» и др.

[2] Включая «Северстальмаш», «Северсталь-авто» и др.

[3] Включая МТСДЛ, МБРР, МГТС, «Систему Телеком» и др.

[4] Включая «Русский алюминий», «РусПромАвто» и др.

[5] Включая НТМК, ЗСМТК и др.

[6] Включая «КнААПО им. Ю.А. Гагарина», «ТАНТК им. Г.М. Бериева» и др.

[7] Включая «Норильский никель»ДЛ, Росбанк, «Силовые машины», «Агрос»ДЛ и др.

[8] Включая ВымпелКомДЛ, Альфа-БанкДЛ, ТНКДЛ, «АльфаСтрахование» и др.

[9] Включая «Машиностроительный завод», НЗХК и др.

[10] Включая Выксунский металлургический завод, АТЗ и др.

[11] Включая «Ростелеком», «Северо-Западный Телеком» и др.

[12] Включая «Михайловский ГОК» и др.